Проверки учета НДФЛ перед выплатой зарплаты

Теперь рассмотрим, как можно проверить расчет НДФЛ перед окончательной выплато...

Чтобы минимизировать количество ошибок в учете НДФЛ. Рассмотрим, какими инструментами можно воспользоваться, чтобы проверить расчет НДФЛ перед выплатой аванса

Основные и важные правила:

- четко контролировать последовательность расчета и выплаты по документам:

• рассчитывать и проводить начисления не заранее, а непосредственно перед выплатой;

• не перерассчитывать и не перепроводить документы после их выплаты;

если возникла такая необходимость – сначала отменить выплату и все последующие документы по сотруднику, затем очень внимательно и последовательно все перепровести;

• -правильно указывать планируемую дату выплаты, следить чтобы она совпадала с фактической датой.

Также рекомендуем использовать пошаговую проверку НДФЛ перед выплатой аванса.

Пошаговая проверка НДФЛ перед выплатой аванса:

Шаг 1. Поиск ошибок в расчете НДФЛ с аванса

«Технический» документ Перерасчет НДФЛ – документ просто заполняем, проверяем сотрудников, которые попали в него, но документ не проводим.

Шаг 2. Поиск ошибок в НДФЛ при заполнении Ведомости на аванс – с помощью отчета Анализ НДФЛ по датам получения доходов или Анализ НДФЛ по документам-основаниям.

Шаг 3. Поиск НДФЛ, неудержанного с других доходов – с помощью отчетов Анализ НДФЛ по датам получения доходов.

Шаг 4. Поиск сотрудников с НДФЛ, который нужно зачесть при выплате аванса – обработка Анализ НДФЛ к возврату.

Проверки на шагах 2-4 нужно выполнять, когда Ведомости на выплату аванса уже заполнены и проведены.

Шаг 1. Поиск ошибок в расчете ндфл с аванса.

После начисления аванса используем как вспомогательный инструмент документ "Перерасчет НДФЛ". Условно назовем его "Техническим", поскольку он нам нужен только для выявления ошибок, проводить его мы не будем.

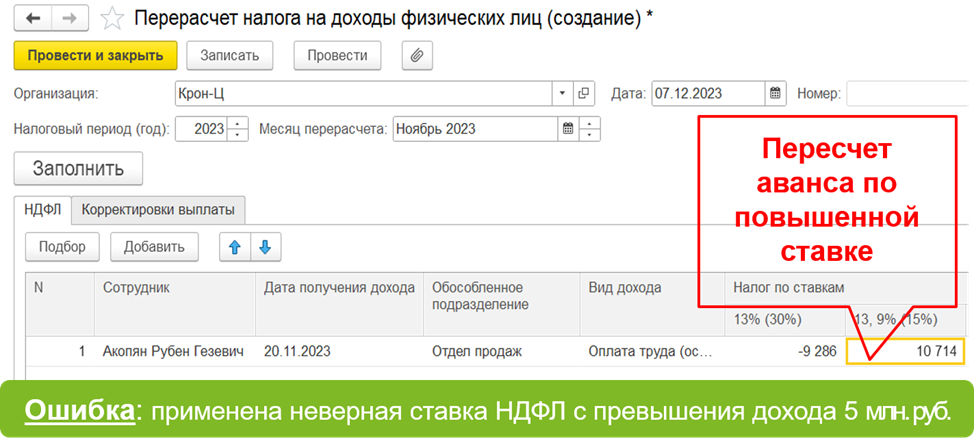

На слайде представлен пример, как можно выявить ошибку, которая возникает из-за несоблюдения последовательности работы с документами: тут при расчете аванса по сотруднику с превышения дохода 5 млн руб. применена неверная ставка налога (13% вместо повышенной ставки 15%).

Видим, что сотрудник попадет в "технический" документ Перерасчет НДФЛ в месяце выплаты аванса.

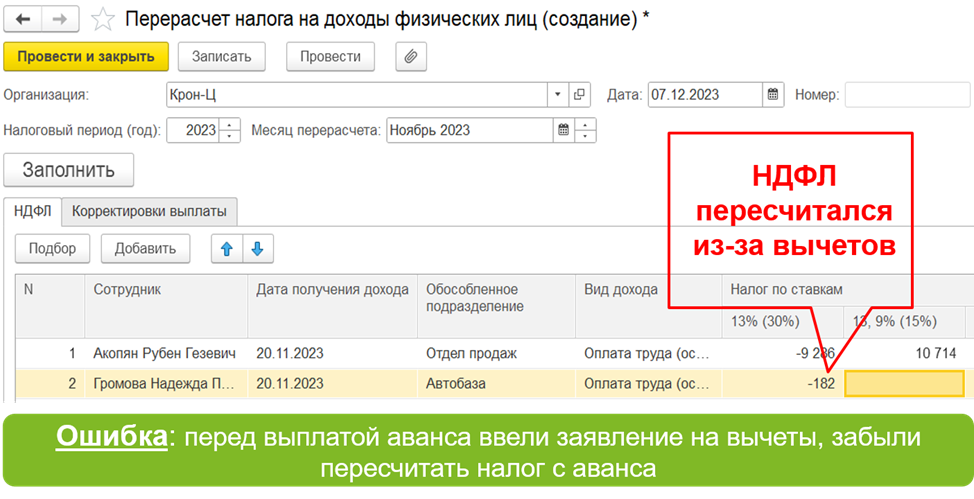

Еще одна ошибка, которую можно найти таким образом: перед выплатой аванса ввели заявление на вычеты. После ввода заявления забыли пересчитать налог с аванса.

Сотрудник попадет в "технический" документ Перерасчет НДФЛ в месяце выплаты аванса.

Как решать проблему

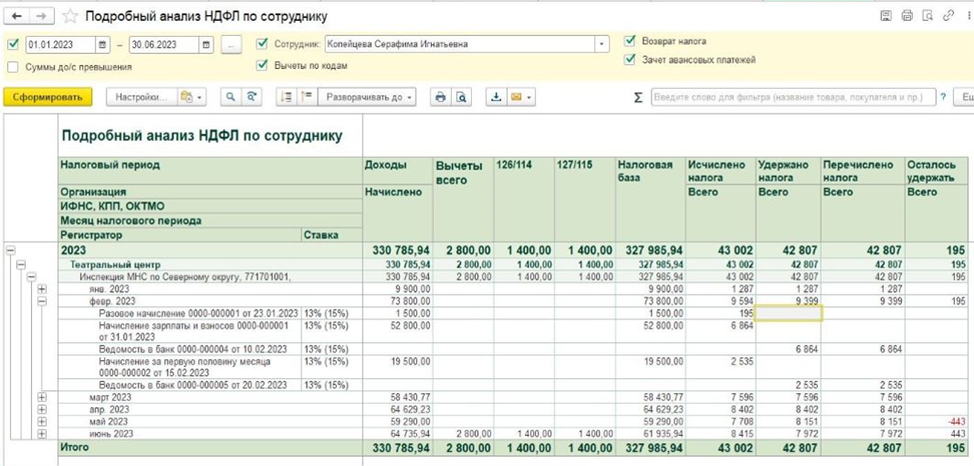

Выяснить причину проблемы можно в Подробном анализе НДФЛ по сотруднику. Этот отчет очень подробно показывает всю историю по НДФЛ – какими документами исчислен, какими удержан, в каком месяце и в каком размере.

Если проблема не выявлена, проверить таблицу с вычетами в документе Перерасчет НДФЛ.

После того как нашли причину проблемы, надо ее устранить и пересчитать НДФЛ в документе Начисление за первую половину месяца.

Шаг 2. Поиск ошибок в НДФЛ при заполнении ведомости на аванс

Инструменты для поиска:

- Отчет Анализ НДФЛ по датам получения доходов – сформировать за период, равный дате выплаты аванса;

- Отчет Анализ НДФЛ по документам-основаниям – поставить отбор по документам начисления аванса.

Перед выполнением шага 2 нужно заполнить и провести Ведомости на выплату аванса.

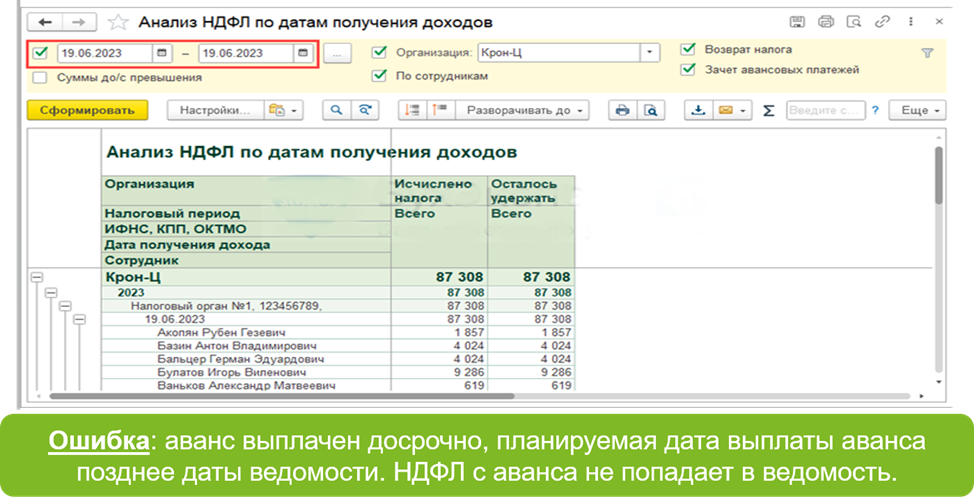

Анализ НДФЛ по датам получения доходов может помочь нам выявить следующую проблему:

– аванс решили выплатить досрочно, планируемая дата выплаты аванса позднее даты ведомости. НДФЛ с аванса не попадает в ведомость.

В отчете Анализ НДФЛ по датам получения доходов ставим период = дате выплаты аванса. По сотрудникам с ошибкой будут суммы в колонке Осталось удержать

Решение:

- Исправить планируемую дату выплаты в Начислении за первую половину месяца

- Перезаполнить Ведомость на аванс или обновить в ней налог по всем работникам

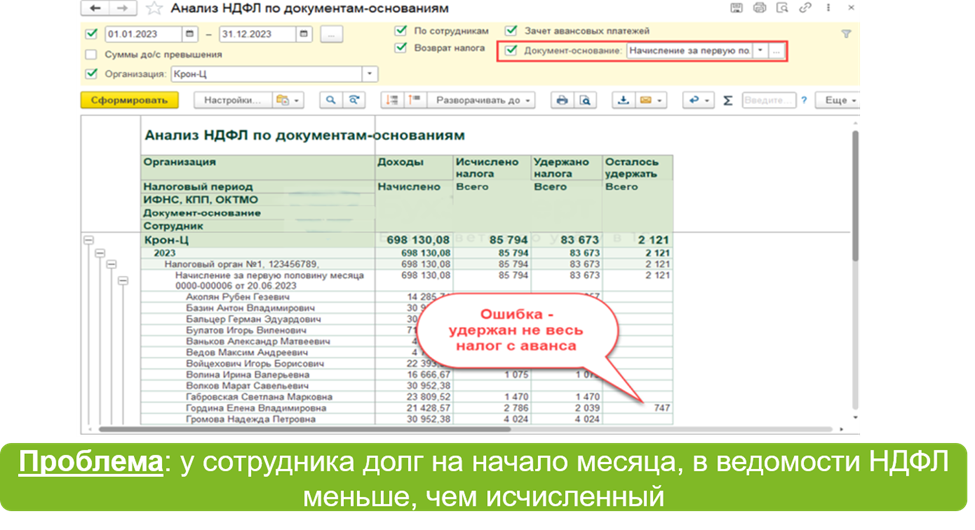

Отчет Анализ ндфл по документам-основаниям может помочь найти ошибку если у сотрудника есть долг на начало месяца. В этом случае в ведомости НДФЛ с аванса заполняется в меньшей сумме, чем исчислен.

Для поиска проблемы в отчете Анализ НДФЛ по документам-основаниям ставим отбор по документам начисления аванса. По сотрудникам с ошибкой будут суммы в колонке Осталось удержать

Решение:

• Вручную скорректировать сумму к выплате в Ведомости на аванс:

o Увеличить сумму к выплате по документу начисления аванса;

o Добавить строку с отрицательной суммой долга и пустым документом-основанием;

• Обновить налог по сотруднику в Ведомости

Шаг 3. Поиск НДФЛ, неудержанного с других доходов

Инструмент для проверки – отчет Анализ НДФЛ по датам получения доходов.

Период отчета – с начала месяца до даты выплаты аванса.

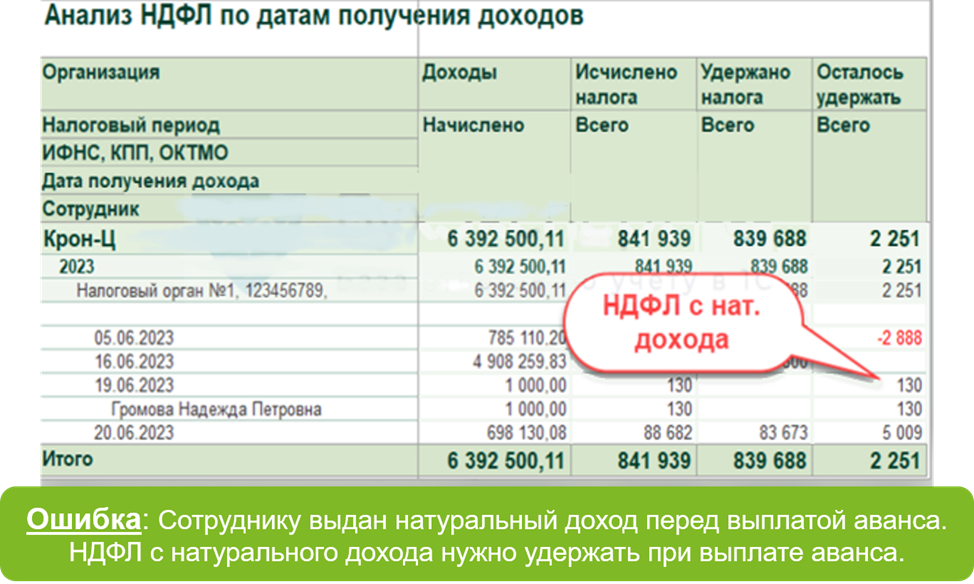

Отчет Анализ НДФЛ по датам получения доходов может помочь найти такую ошибку:

- Сотруднику выдан натуральный доход перед выплатой аванса. НДФЛ с натурального дохода нужно удержать при выплате аванса.

В отчете проверяем даты получения дохода с начала месяца и до даты выплаты аванса. Ищем сотрудников с положительным остатком в колонке Осталось удержать

Решение проблемы:

– вручную добавить в Ведомости на аванс налог с натурального дохода:

- В расшифровке НДФЛ добавить строку с НДФЛ с натурального дохода.

Шаг 4. Поиск сотрудников с необходимостью зачета НДФЛ в аванс

Инструмент для проверки – обработка Анализ НДФЛ к возврату.

Находится в меню Зарплата – Сервис – Анализ НДФЛ к возврату

Обработка "Анализ НДФЛ к возврату" может помочь найти такую проблему:

- По сотруднику в июне введен больничный за май, сторнировалась часть майской зарплаты и образовался отрицательный НДФЛ. В ведомости на аванс сумма НДФЛ уменьшается на зачет, но сумма к выплате определяется неверно – не увеличивается на зачет налога.

При заполнении обработки, по сотруднику отобразится сумма излишне удержанного налога.

Решение проблемы:

– вручную скорректировать сумму к выплате в Ведомости на аванс:

- в расшифровке суммы к выплате увеличить сумму на зачет НДФЛ.

Теперь рассмотрим, как можно проверить расчет НДФЛ перед окончательной выплато...

Отрицательные доходы в Приложении 1 6-НДФЛ – всегда проблема. ФНС не примет та...

С 1 января 2024 года в силу вступили поправки Президента в закон о воинском уч...

Автор: Сидеропуло Марина

Отправляйте на почту ваши пожелания и предложения, ответим в течение дня

Письмо повторно отправлено. Проверьте папку со спамом.